Мультипликаторы риска на инвестиционных счетах Форекс Клуба

Как правило, резкое сокращение EPS позволяет сделать вывод о том, что в ближайшее время котировки акций снизятся и наоборот. Несмотря на высокую информативность, при анализе компании не рекомендуется принимать во внимание только значения данного показателя. Его можно использовать в совокупности с другими доходными мультипликаторами для дополнительной оценки потенциальной доходности активов. С помощью мультипликаторов инвестор сможет сравнивать компании с мультипликатор Форекс это разной капитализацией.

Зачем нужны мультипликаторы EV/EBITDA и Долг/EBITDA

Поэтому, исходя из стоимости активов, размера обязательств и размера прибыли компании, аналитики оценивают, сколько должна стоить акция. Таким образом, мультипликатор – один из самых эффективных инструментов на рынке Форекс. Пользователи, инвестирующие средства в Памм-счета, смогут использовать представленный коэффициент для самостоятельного выбора уровня риска, и, соответственно, прибыльности сделки. Рассматриваемый торговый инструмент за счет своей универсальности дает возможность участникам рынка оптимизировать управление капиталом и рисками.

Как использовать мультипликаторы для сравнения компаний?

- Некоторые инвесторы оценивают деятельность компании и принимают решение об участии в ее бизнесе.

- Функция NST является дополнительной опцией при использовании AT и позволяет системе автоматически открывать сделку, если она была закрыта по ордеру Take Profit и Stop Loss.

- Мультипликатор позволяет повысить доходность от сделок.

- Закрытие старой сделки будет осуществлено по стандартным правилам терминала, а именно в случае достижения Take-Profit, Stop-Loss, Stop-Out или при ручном закрытии.

- С помощью мультипликаторов инвестор сможет сравнивать компании с разной капитализацией.

- Для оценки этих эмитентов инвестору не удастся корректно рассчитать такие мультипликаторы, как P/S, EV/EBITDA, D/EBITDA.

Компании могут приукрасить отчетность, из-за этого инвестор может неправильно оценить справедливую стоимость акций. А непубличные компании вообще не предоставляют инвесторам необходимую для анализа отчетность. Инвесторы ищут компании с устойчивым высоким ростом прибыли на протяжении нескольких лет. Коэффициент P/E может быть достаточно высоким в сравнении с другими компаниями в отрасли.

Пример функционала и базовой логики его работы:

Например, если P/E равен 7, это значит, что предприятие за 7 лет сможет заработать чистую прибыль в сумме, равной его рыночной стоимости. Разумеется, такое утверждение будет справедливым только в том случае, если исходные значения останутся неизменными. Сам процесс фундаментального анализа очень трудоемкий и долгий. Он рассчитан на большой горизонт инвестирования — использовать фундаментальный анализ для краткосрочной или внутридневной торговли сложно.

Он похож на уже известный вам P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA.

Использование мультипликатора при инвестировании средств в управляющих

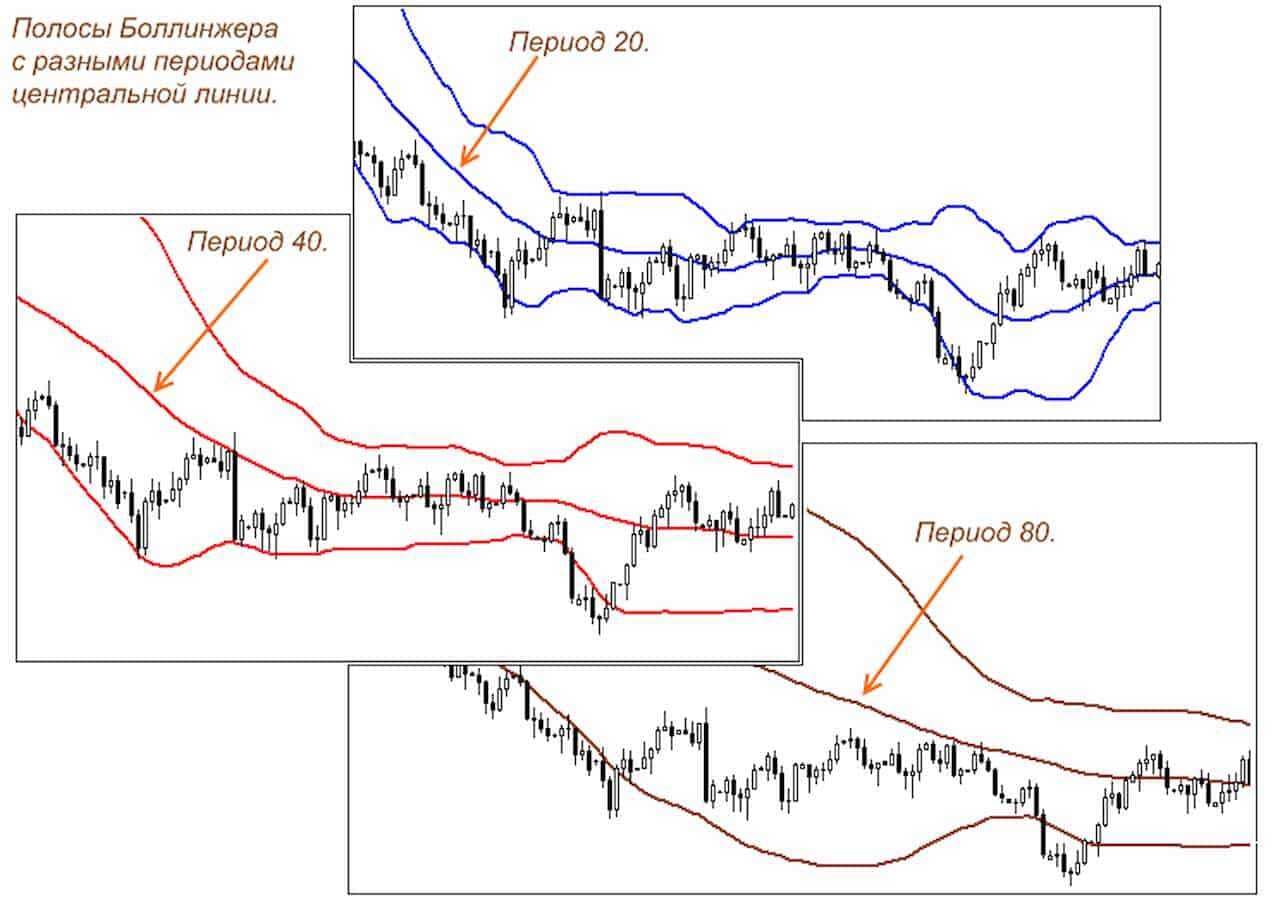

Если согласно статистическим данным соседних торговых сессий, вследствие тех. Анализа отмечается возможный стабильный рост цены, коэффициент целесообразно повысить. Если рынок характеризуется непостоянством, цены последовательно растут, падают, разворачиваются, лучше не рисковать и уменьшить коэффициент, тем самым сохранив денежные средства. Он дает возможность оценить – за сколько лет приносимая компанией прибыль окупит затраты на ее приобретение с учётом долговых обязательств. При этом учитывается так называемая справедливая прибыль, т.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35% и сейчас находится в восходящем тренде. Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать. Принцип оценки EV/EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках. Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

Капиталом управляет трейдер, однако, его ответственность в случае потери из-за убыточной сделки только частичная. Данный вопрос часто задают начинающие участники торговли. Он представляет собой специальную программу – совокупность функций, позволяющих упростить управление рисками, денежными средствами, а также прибылью. Эта программа дает возможность новичкам и профессионалам настраивать подходящие параметры для эффективной торговли. Как и при сравнении по EV/EBITDA, предпочтительной считается та компания, для которой этот мультипликатор ниже.

Если этот мультипликатор от 0 до 5, то компания недооценена. Мультипликатор меньше 0 говорит о том, что компания принесла убыток. Доджи — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Доджи располагается после восходящего или нисходящего тренда.

Программа защищает капитал от утраты, сообщает пользователю о вероятности убытков. Единственный существенный недостаток использования индикатора – ограниченный потенциал прибыльности за счет вариации процента убыточности. Управляемый счет с мультипликатором – идеальный вариант для инвестирования. Трейдер представляет пользователю на выбор несколько ПАММ-счетов с различными коэффициентами мультипликации доходности и рисков.

Информацию можно найти на сайтах компаний, новостных и аналитических ресурсах, например «Инвестинг-ком», «Блумберг» или «Макротрендс». Эксперты, профессиональные инвесторы и трейдеры дают рекомендации по инвестиционной стратегии. А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке?

При этом непосредственно управляющий получает хороший процент от каждой сделки. Если же целью инвестора, наоборот, является сведение к минимуму потенциальных убытков, он доверит средства участнику торговли, который предпочитает торговать с умеренной активностью. Основное правило успешного трейдинга – это умение логично сопоставить сумму инвестиций с ожидаемым размером прибыли.

Например, на пузырьковой диаграмме Смартлаба, показывающей соотношение компаний по мультипликаторам EV/EBITDA и Долг/EBITDA, в числе лидеров могут присутствовать некоторые компании. Если же инвестор изучит информацию не в графическом, а в табличном виде, то может не найти этих эмитентов в списке. Поэтому следует сравнивать информацию с разных ресурсов.

Например, Уильям О’Нилл разработал систему выбора акций CAN SLIM. Американская ассоциация частных инвесторов считает эту инвестиционную стратегию одной из лучших. Каждая из семи букв названия — это одна из характеристик акций.

Также необходимо учесть экономические и политические риски. Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию. Для анализа чаще используется рост EPS, то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций. С другой стороны, технический анализ может срабатывать там, где фундаментальный анализ рекомендовал бы воздержаться от торговли. Например, мультипликатор EV/ EBITDA Tesla значительно выше, чем среднее значение по автопрому.

Цены акций таких компаний могут значительно вырасти в будущем, но сейчас доходность может быть небольшая. Классический фундаментальный анализ частному инвестору проводить сложно и долго. Для этого придется изучить отчетность компании, сравнить ее показатели со средними по отрасли и с показателями компаний-конкурентов.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.